Import/Export

CBAM: Linee Guida per importatori

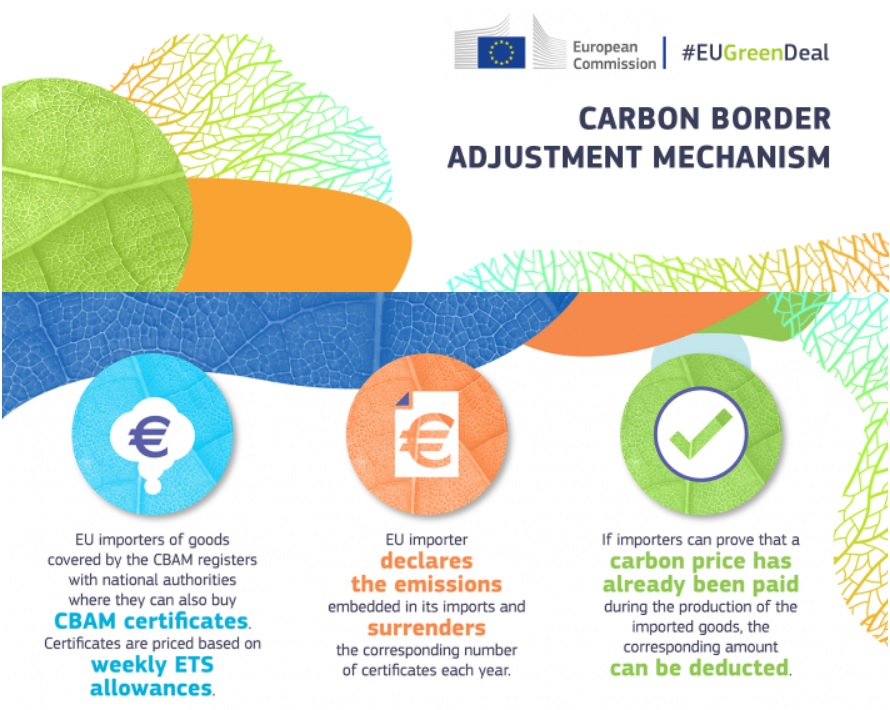

L’ Unione Europea ha istituito il Carbon Border Adjustment Machanism, più noto come CBAM, che si configura come una sorta di dazio “antidumping ambientale” che introdurrà una tassa sul carbonio incorporato nelle merci importate dai paesi extra-UE.

Di fatto, si tratta di un provvedimento volto a limitare le pratiche adottate da talune aziende multinazionali di trasferire in parte la propria produzione dai paesi unionali in altri Paesi del mondo, sfruttando le misure meno stringenti in materia di contenimento di emissioni nocive.

Scopo dichiarato del CBAM è dunque quello di ridurre l’inquinamento prevedendo il pagamento per

ogni tonnellata di CO2 immessa nell’atmosfera durante i cicli produttivi delle merci oggetto dell’importazione nella UE.

In sostanza, le merci importate pagheranno un prezzo per le emissioni di carbonio che si sono rese necessarie per la loro produzione nei Paesi esteri.

Quindi, nella sua fase operativa matura, il CBAM funzionerà secondo un meccanismo di compensazione delle emissioni che prevede l’acquisto/cessione di crediti di carbonio a sostegno di iniziative ecosostenibili per rendere i prodotti conformi agli standard.

Il costo di questi crediti di carbonio sarà determinato sulla base delle quote del Sistema di Scambio di Emissioni (ETS) dell’UE.

Il CBAM sarà introdotto in due fasi:

1) Periodo di transizione del CBAM – dal 1 Ottobre 2023 al 31 dicembre 2025

Durante questa fase preparatoria, gli importatori saranno soggetti solamente ad obblighi di rendicontazione di alcuni dati relativi alle importazioni di prodotti CBAM. Non è previsto l’acquisto dei relativi certificati né il pagamento di eventuali tasse per le emissioni incorporate, tuttavia si è soggetti a sanzioni qualora non si presentino le periodiche relazioni CBAM o si presentino dichiarazioni incomplete o errate.

2) Fase operativa del CBAM – dal 1 Gennaio 2026

In questa fase attuativa, il modello CBAM progressivamente rispecchierà fedelmente il costo delle emissioni del sistema ETS dell’UE e garantirà l’attuazione di un sistema per un commercio neutrale per quanta riguarda il carbonio tra paesi UE e non-UE.

Durante questo periodo è richiesta la compilazione di una dichiarazione annuale da presentare

alla Commissione Europea, che potrà essere compilata autonomamente o tramite un dichiarante autorizzato CBAM.

Sarà operativo, dunque, il sistema di acquisto/cessione dei certificati CBAM per la compensazione

delle emissioni di carbonio corrispondenti alle emissioni incorporate nei prodotti importati.

Prodotti soggetti al CBAM

Allo stato attuale, i prodotti che sono sottoposti agli obblighi del CBAM riguardano i settori del

cemento, dei fertilizzanti, del ferro e dell’acciaio, dell’alluminio, dell’idrogeno e dell’elettricità.

La lista completa dei prodotti CBAM con i relativi codici di nomenclatura combinata e le relative emissioni significative corrispondenti per settore industriale, è riportata nell’Allegato 1 del Regolamento UE 956/2023.

Articolo 2 ed allegati I e II – voci doganali oggetto del CBAM – Elenco non completo

- 2507 00 80— Altre argille caoliniche

- 2523 10 00— Cementi non polverizzati detti «clinkers»

- 2523 21 00— Cementi Portland, bianchi, anche colorati artificialmente

- 2523 29 00— Altri cementi idraulici

- 2523 30 00— Cemento alluminoso

- 2523 90 00— Altri cementi idraulici

- 2716 00 00— Energia elettrica

- 2808 00 00— Acido nitrico; acidi solfonitrici

- 2814— Ammoniaca, anidra o in soluzione acquosa

- 2834 21 00— Nitrati di potassio

- 3102— Concimi minerali o chimici azotati

- 3105— Concimi minerali o chimici contenenti due o tre degli elementi fertilizzanti, azoto,

fosforo e potassio, esclusi: 3105 60 00 — Concimi minerali o chimici contenenti i due

elementi fertilizzanti, fosforo e potassio - 72 — Ghisa, ferro e acciaio (solo emissioni dirette)

esclusi: 7202 — Ferrosilicio (varie voci),

7204— Cascami ed avanzi di ghisa, di ferro o di acciaio (rottami);

cascami lingottati di ferro o di acciaio - 2716 00 00 – Energia Elettrica

- 2601 12 00 – Minerali di ferro e loro concentrati, diversi dalle piriti di ferro arrostite (ceneri

di piriti) - Varie voci del capitolo 73 (solo emissioni dirette)

- Varie voci del capitolo 76 (solo emissioni dirette)

- 2804 10 00 – Idrogeno (solo emissioni dirette)

L’elenco dei beni e delle merci assoggettate al CBAM è destinato a comprendere, nel prossimo futuro, altri beni che subiscono processi di fabbricazione complessi utilizzando diverse materie prime (parti in acciaio, plastica, etc..) e altri prodotti finiti, come automobili e dispositivi elettronici.

Obblighi degli importatori nel periodo transitorio

Durante il periodo transitorio, gli importatori hanno l’obbligo di comunicare attraverso la

dichiarazione CBAM le seguenti informazioni

- Quantità totale di merci soggette al CBAM importate;

- Emissioni dirette correlate al processo produttivo di ciascuna merce;

- Emissioni indirette incorporate nelle merci importate. Sono incluse anche le emissioni

incorporate derivanti dai materiali precursori rilevanti ritenuti pertinenti ai processi di

produzione; - Eventuale prezzo del carbonio pagato nel paese di origine delle merci importate e relativi

precursori;

Le dichiarazioni CBAM, per la cui compilazione sarà disponibile un modello generale fornito dalla

UE, saranno raccolte attraverso il c.d. “registro transitorio”, uno strumento che permetterà la

comunicazione, i controlli e lo scambio di informazioni tra la Commissione UE, le autorità

competenti, le autorità doganali e i dichiaranti.

Cosa bisogna fare nell’immediato: suggerimento di procedura interna

Con l’introduzione del CBAM, è chiaro che informare tempestivamente sui nuovi obblighi dichiarativi i fornitori extra-UE e ottenere le informazioni corrette diventa di fondamentale importanza.

Se si utilizza il modello standard fornito per la dichiarazione CBAM, la compilazione della dichiarazione attraverso il “registro transitorio” richiede un impegno ridotto da parte del dichiarante, ammesso che siano sempre disponibili un elenco aggiornato delle merci importate e i relativi dati sulle emissioni incorporate.

È necessario dunque sensibilizzare da subito i fornitori per tracciare in maniera completa e idonea

tutta la filiera produttiva.

Come procedere nell’immediato

- Determinare un elenco completo di tutti gli HS Code importati che sono soggetti al CBAM.

È necessario essere in possesso di una mappatura completa e corretta delle voci doganali

interessate dal provvedimento. Assicurati di aver classificato correttamente le tue merci per

evitare problemi. - Informare i relativi fornitori di questi nuovi obblighi di rendicontazione sulle emissioni dirette

e indirette dei loro prodotti. - Verificare le regole specifiche e le modalità di calcolo per il carbonio incorporato di ciascun

prodotto. Allegato 4 del Regolamento UE 956/2023, Sezione 2 e Sezione 3 e Articoli 4 e 5

del Regolamento di Esecuzione del 17 agosto 2023. - Assicurarsi che i fornitori siano in grado di comunicare le informazioni corrette sulle

emissioni, in modo tale da possedere dati quanto più completi e precisi fin dall’inizio del

periodo transitorio. - Essere in possesso di un codice EORI.

La prima dichiarazione CBAM, relativa all’ultimo trimestre del 2023, deve essere presentata entro il

31.01.2024. Per le prime due dichiarazioni trimestrali, inclusa quindi la dichiarazione da presentare

entro il 30.04.2024, sarà possibile modificare e/o integrare le dichiarazioni fino al 31.07.2024 nel

caso fossero disponibili dati più completi o fosse necessario correggere inesattezze.

Nel futuro prossimo

Dal gennaio 2026 ogni importatore sarà obbligato ad assumere la veste di dichiarante autorizzato

CBAM: si potrà eventualmente operare per il tramite di un rappresentante in dogana.

Un dichiarante CBAM autorizzato potrà rappresentare più di un importatore.

La richiesta di attribuzione della qualifica di dichiarante autorizzato deve essere formalizzata attraverso

una domanda di autorizzazione corredata da alcune informazioni di carattere finanziario/societario.

I dichiaranti autorizzati saranno inclusi in una apposita banca dati elettronica istituita dalla Commissione.

Entro il 31 maggio di ogni anno (a partire dal 2027 per l’anno 2026), ciascun dichiarante CBAM

autorizzato sarà tenuto a presentare una “dichiarazione CBAM”, relativa all’anno precedente.

Documenti utili

Per comodità, puoi scaricare direttamente da questa pagina i documenti ufficiali pubblicati dalla Commissione UE.

CBAM Communication template for installations_en_071123.xlsx (Clicca per scaricare)

E’ il template ufficiale che dovrebbe essere utilizzato dai fornitori per costruire i dati da comunicare

CBAM SEE V2.1_Example Steel 3 Screws and nuts_final.xlsx (Clicca per scaricare)

Template d’esempio per prodotti aggregated good category “Iron or Steel products”

CBAM SEE V2.1_Example Aluminium_final.xlsx (Clicca per scaricare)

Template d’esempio per prodotti della aggregated good category “Aluminum products”

Guidance document on CBAM implementation for installation operators outside the EU.pdf (Clicca per scaricare)

Linee guida per I produttori extra UE

Guidance_Importers_TAXUD-2023-01189-01-00-EN-ORI-00.pdf (Clicca per scaricare)

Liine guida per gli importatori

CBAM Self Assessment Tool Version 1.0.xlsx (Clicca per scaricare)

Tool per verificare la completezza dei dati da utilizzare per la dichiarazione